-

- AIRE MAG

- Digitale Transformation

- Mit Rechenzentren in die Zukunft!

- Artikel teilen:

- Artikel merken:

Ohne Rechenzentren gibt es keine Digitalisierung

Die meisten Menschen glauben immer noch, dass es nur eines guten Glasfaser- und 5G-Netzes bedarf, damit es mit der Digitalisierung funktioniert. Aber weit gefehlt: Denn ohne Rechenzentren (Data Center) gibt es keine Cloud-Dienste, keine Social-Media-Plattformen, keine Streamingdienste und kein Online-Banking. Viele der Tätigkeiten, die wir unbewusst mal eben nebenbei mit dem Handy erledigen, wären ohne Rechenzentren undenkbar. Kurz: Ohne Rechenzentren gibt es keine Digitalisierung!

Es ist gerade einmal fünf Jahre her, da waren Investments in Rechenzentren nur etwas für Profis oder die Glücksritter aus dem Venture-Capital-Lager. Institutionelle Anleger ließen lieber die Hände davon; zu hoch war ihnen das Risiko, in möglicherweise veraltete Technologie zu investieren. Was den meisten Anlegern bis heute nicht bewusst ist, ist die Tatsache, dass ausgerechnet dieses Risiko bei einem Investment in ein Colocation-Data-Center, in dem beispielsweise Unternehmen ihre Server einmieten können, von diesen selbst zu tragen ist. Um den Rest – beispielsweise den Schutz der Hardware vor Feuer und Wasser oder unerlaubten Zugriff auf diese wie auch eine redundante ausfallsichere Stromversorgung – kümmert sich in der Regel der Betreiber des Rechenzentrums.

Konservative Anleger könnten also einfach – wie bei einer Logistikhalle – lediglich in die Hülle investieren; um die Stromversorgung, die Kühltechnik, die Anbindung an das Breitbandnetz sowie die Sicherheit kümmern sich die Provider. Wer allerdings bereit ist, auch die für den Rechenzentren-Betrieb notwendige Kühltechnik und Infrastruktur zu finanzieren, für den fällt die Wertschöpfung bereits deutlich höher aus.

Vorzüge von Data-Center-Investments

So betrachtet stellen sich Rechenzentren als ein grundsolides Investment in eine Assetklasse dar, die – ähnlich wie der Gesundheitssektor – vollkommen krisensicher, da unverzichtbar ist. Das hat folgende Gründe: Erstens sind Rechenzentren für die Digitalisierung eine Notwendigkeit. Unternehmen können ihre IT-Ausgaben nicht einfach so einsparen, wodurch das Leerstandrisiko – einmal vermietet – überschaubar ist. Zweitens könnten Unterbrechungen der Lieferketten zu Materialengpässen führen und die Entwicklung von Rechenzentren beeinträchtigen. Gemeinsam mit den teils sehr komplexen Genehmigungsverfahren könnte dies den bereits bestehenden Investitionsstau weiter verstärken, wodurch nicht nur die Endnutzerpreise weiter ansteigen dürften, sondern auch die Kaufpreise für Rechenzentren. Das wohl überzeugendste Argument für Rechenzentren, sind aber die langfristigen Pachtverhältnisse mit den Betreibern. Durch diese lässt sich ein nachhaltiger und regelmäßiger Cash-Flow generieren, was bei anderen Assets (wie Büros oder Handelsimmobilien) zunehmend schwieriger wird.

Wachstumsperspektiven und Wertentwicklung

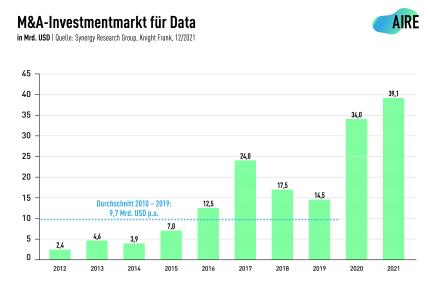

Die Pandemie wirkte wie ein Booster für den Data-Center-Investment-Markt. So wurde im vergangenen Jahr mit 39 Mrd. USD ein neues Rekordergebnis am M&A-Markt für Rechenzentren erzielt – so viel wie im Zeitraum 2010 bis 2016 zusammengenommen. Und auch die Renditekompression setzte sich weiter fort. Zwar ist die Spitzenanfangsrendite für Rechenzentren mit 3,17 % in Deutschland immer noch geringfügig höher als für andere Assetklassen (wie Büro oder Wohnen), der Spread schmilzt aber allmählich dahin. Da ist die Tatsache, dass nur ausgesprochen schwer an Anlageprodukt zu kommen ist, nicht gerade förderlich für eine Entspannung des Marktes.

Außerdem dürften kurz- bis mittelfristig Faktoren wie Lieferengpässe oder der Grundstücks- und Fachkräftemangel dazu beitragen, dass die ehrgeizigen Wachstumsziele der Branche voraussichtlich verfehlt werden. Wer bereits in Rechenzentren investiert ist, kann sich freuen: Während das Investoreninteresse an ihnen stetig wächst und auch der Bedarf für IT-Leistung durch Entwicklungen wie 5G, das Internet der Dinge (IoT), autonomes Fahren und Künstliche Intelligenz exponentiell ansteigt, bleibt das Angebot limitiert. Dadurch sind die bestehenden Rechenzentren stets gut ausgelastet, was zu steigenden Endnutzerpreisen und einer nachhaltigen Wertentwicklung der Assetklasse beiträgt.

Grundsätzlich erwartet die Branche auch in den kommenden Jahren ein dynamisches Wachstum, getrieben durch die Cloud. Aufgrund des Paradigmenwechsels infolge der Pandemie migrieren immer mehr Unternehmen in Colocation-Data-Center oder setzen eine Cloud-Architektur auf. Dies sichert die Nachfrage an Rechenleistung, wobei die Cloud-Dienstleister – trotz eigener Hyperscale- Rechenzentren – zu den wichtigsten Abnehmern von IT-Leistung in Colocation-Data-Centern geworden sind, da der Bedarf zurzeit deutlich schneller wächst als neue Kapazitäten aufgebaut werden können.

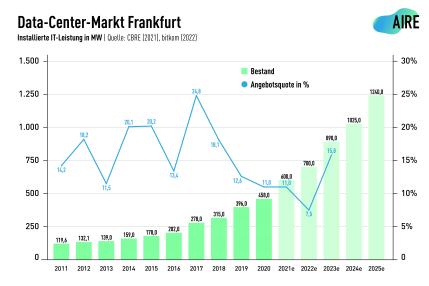

Wachstumsprognosen wie jene vom Februar 2022 von Bitkom für Deutschlands Data-Center-Hotspot Frankfurt, in denen eine Verdoppelung der installierten IT-Leistung von derzeit 600 MW auf über 1.200 MW bis 2025 vorausgesagt wird, bilden gegenwärtig eher den tatsächlichen Bedarf als die tatsächliche Realisierbarkeit innerhalb dieses kurzen Zeitraums ab. Denn wie so oft wird dabei die Rechnung ohne den Wirt gemacht. So verbrauchen Rechenzentren mit 5 MW IT-Leistung im Jahr ebenso viel Strom wie eine Stadt mit 50.000 Einwohnern. Bedenkt man dann noch, dass Deutschland bereits in den nächsten zehn Jahren aus der Kohle- und Atomenergieerzeugung aussteigen möchte – ohne dass die notwendigen Kapazitäten an erneuerbaren Energieträgern und Überlandleitungen bereits entwickelt sind – dann offenbart sich das Dilemma.

Der Argumente für den Einstieg in die Data-Center-Assetklasse gibt es viele. Wenn Sie nun auf den Geschmack gekommen sind, dann sollten Sie das beigefügte Short Paper lesen – es steht als Download für Sie bereit. Wir wünschen Ihnen eine spannende Lektüre.

Sie haben noch Fragen?

Holger Weber

Head of Research

Research